Thiết lập khoản khấu trừ thuế thu nhập

Thiết lập khoản khấu trừ thuế thu nhập

Tính Các khoản khấu trừ thuế cho nhân viên hàng tháng là công việc tốn nhiều thời gian của hầu hết các doanh nghiệp, đặc biệt là các doanh nghiệp lớn. Nếu được thiết lập đúng cách, ERPNext sẽ đơn giản hóa hầu hết các tính toán liên quan đến thuế bằng cách tự động tính các khoản khấu trừ thuế trong khi tạo Phiếu lương. Đây là cách bạn có thể định cấu hình ERPNext để dễ dàng xử lý bảng lương của mình -

Miễn thuế thu nhập

Ở nhiều quốc gia, đặc biệt là ở Ấn Độ, các quy định cho phép miễn một phần (hoặc toàn bộ) một số loại chi tiêu của các cá nhân vào thu nhập chịu thuế hàng năm của họ. Ví dụ về các khoản chi tiêu như vậy có thể là đóng góp cho các tổ chức từ thiện, số tiền chi cho việc giáo dục trẻ em, các khoản đầu tư cụ thể, v.v. Để được miễn thu nhập chịu thuế, các cá nhân phải nộp bằng chứng về các khoản chi tiêu đó.

ERPNext cho phép bạn định cấu hình Bảng thuế thu nhập và thuế được tính dựa trên thu nhập dự kiến hàng năm của nhân viên. Đối với điều này, nhân viên được yêu cầu khai báo số tiền miễn trừ mà họ dự định yêu cầu vào đầu năm tài chính để các khoản khấu trừ thuế sẽ được tính dựa trên thu nhập dự kiến hàng năm trừ đi khoản miễn trừ. Nhân viên có thể kê khai điều này thông qua Tờ khai Miễn thuế Nhân viên .

Nếu nhân viên không nộp tờ khai, các khoản khấu trừ hàng tháng sẽ được tính mà không miễn trừ thu nhập hàng năm của nhân viên. Tuy nhiên, nếu người lao động nộp tờ khai giữa kỳ tính lương thì sẽ được miễn thuế kể từ lần trả lương tiếp theo trở đi. Bất kỳ khoản thuế bổ sung nào được thu trong các bảng lương trước đó sẽ được điều chỉnh trong bảng lương cuối cùng hoặc khi sử dụng Khấu trừ thuế Đối với Bằng chứng Miễn thuế Chưa nộp trong Phiếu nhập bảng lương hoặc Phiếu lương.

Ngoài ra, vào cuối năm, nhân viên nộp bằng chứng thực tế về các khoản chi tiêu để nộp qua Đệ trình bằng chứng miễn thuế cho nhân viên . Trong bảng lương cuối cùng của Kỳ tính lương, ERPNext sẽ kiểm tra các đệ trình bằng chứng của nhân viên và nếu không tìm thấy, thuế cho thu nhập được miễn sẽ được thêm vào thành phần khấu trừ tiêu chuẩn.

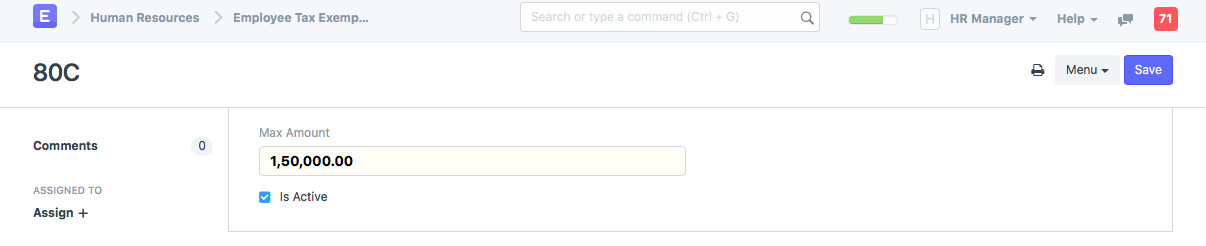

Việc miễn trừ tiền lương chịu thuế thường bị hạn chế đối với các khoản chi tiêu cho các hạng mục cụ thể do chính phủ hoặc các cơ quan quản lý quyết định. ERPNext cho phép bạn định cấu hình các danh mục khác nhau được phép miễn trừ. Ví dụ về điều này có thể là, đối với Ấn Độ, 80G, 80C, B0CC, v.v.

Bạn có thể định cấu hình Danh mục Miễn thuế Nhân viên bằng cách đi tới,

Nguồn nhân lực> Thiết lập bảng lương> Danh mục miễn thuế cho nhân viên> Danh mục miễn thuế cho nhân viên mới

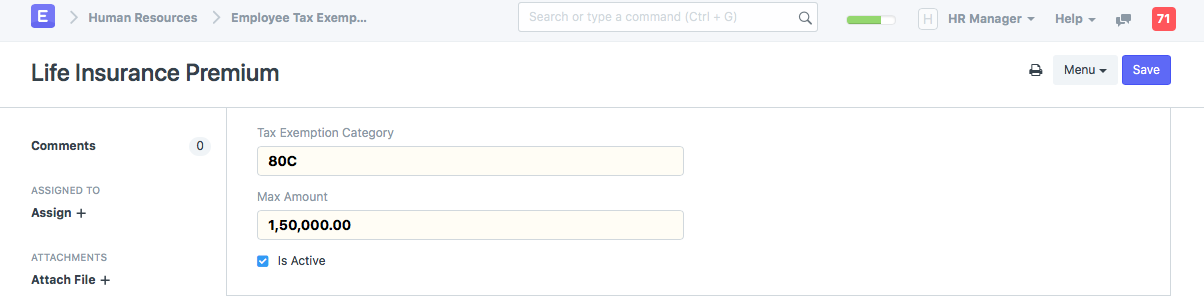

Trong mỗi danh mục, có thể có nhiều đầu được phép miễn trừ. Ví dụ: ở Ấn Độ, các danh mục phụ dưới 80C có thể là Phí bảo hiểm nhân thọ

Bạn có thể định cấu hình Danh mục phụ Miễn thuế cho Nhân viên bằng cách đi tới,

Nguồn nhân lực> Thiết lập bảng lương> Danh mục phụ miễn thuế cho nhân viên> Danh mục miễn trừ thuế cho nhân viên mới

Đối với năm tài chính 2018-19, ở Ấn Độ, việc miễn Trợ cấp Thuê nhà (HRA) đối với thu nhập chịu thuế là mức tối thiểu là: * Số tiền thực tế được phân bổ bởi người sử dụng lao động dưới dạng HRA. * Tiền thuê thực trả chưa đến 10% lương cơ bản. * 50% lương cơ bản nếu người lao động ở trong thành phố lớn (40% đối với thành phố không thuộc thành phố lớn).

Là một phần của Tuyên bố Miễn Thuế cho Nhân viên, nhân viên cũng phải điền vào Bản Miễn thuế HRA. ERPNext sẽ tính toán khoản miễn trừ đủ điều kiện cho HRA và miễn nó trong khi tính thu nhập chịu thuế.

Lưu ý: Thành phần lương cơ bản và lương HRA sẽ được cấu hình trong Công ty để được miễn trừ HRA để làm việc

ERPNext đơn giản hóa việc xử lý bảng lương bằng cách tự động xử lý bảng lương hàng loạt thông qua Mục nhập bảng lương .

Khấu trừ thuế cho các phúc lợi của nhân viên không có người nhận: Các phúc lợi linh hoạt (Các thành phần tiền lương là Quyền lợi linh hoạt ) không được tính vào thu nhập chịu thuế của nhân viên. Tuy nhiên, số tiền nhận được cho các thành phần này sẽ được tính vào thu nhập chịu thuế của nhân viên nếu cô ấy không nộp Yêu cầu trợ cấp cho nhân viên trong khi tính thuế trong bảng lương cuối cùng của Kỳ tính lương.

Nếu bạn muốn thu thuế cho các khoản phúc lợi trước lần trả lương cuối cùng, hãy chọn tùy chọn này và ERPNext sẽ tính toán lại thuế và thêm thuế cho tất cả các khoản phúc lợi chưa tính thuế trong khi tạo Phiếu lương.

Khấu trừ thuế cho Bằng chứng miễn thuế chưa nộp: Tùy chọn này cho phép bạn khấu trừ thuế cho các khoản thu nhập đã được miễn trong bảng lương trước đây như đã khai trong Tờ khai Miễn thuế cho Nhân viên nhưng Nhân viên chưa nộp đủ bằng chứng thông qua Đệ trình Bằng chứng Miễn Thuế cho Nhân viên . Cần lưu ý rằng nếu tùy chọn này được chọn, ERPNext sẽ không xem xét Tuyên bố miễn thuế cho nhân viên của nhân viên và thay vào đó sẽ chỉ tính đến việc nộp Bằng chứng miễn thuế cho nhân viên trong khi tính toán khoản miễn trừ từ thu nhập hàng năm của nhân viên.

Lưu ý: Nếu được yêu cầu, bạn vẫn có thể xử lý bảng lương cho từng nhân viên bằng cách tạo Phiếu lương mới theo cách thủ công và cả hai tùy chọn này đều có sẵn trong Phiếu lương

Bảng thuế thu nhập

Bảng kê khai thuế thu nhập giúp bạn xác định các bảng kê khai thuế áp dụng cho giai đoạn này, giúp dễ dàng quản lý các luật thay đổi hơn. Bạn có thể thêm nhiều bảng kê khai thuế cho kỳ tính lương tùy thuộc vào các quy định về thuế. Lưu ý rằng bạn có thể sử dụng các trường trong tài liệu Nhân viên trong trường Điều kiện để áp dụng các bảng thuế dựa trên thuộc tính của nhân viên.

Thành phần lương

Để bật tính năng khấu trừ thuế tự động dựa trên Bảng kê thuế được định cấu hình trong Bảng kê khai thuế thu nhập, bạn phải định cấu hình Thành phần tiền lương của loại Khấu trừ với tùy chọn Mức lương có thể thay đổi dựa trên thuế được bật. Hộp kiểm này cho phép tự động tính Thuế thu nhập xem xét các bảng kê khai thuế và tờ khai do nhân viên nộp. Thuế sẽ được tính hàng năm trên phần lương còn lại chịu thuế và chia đều trong 12 tháng.

Lưu ý quan trọng: Nếu bạn định cấu hình điều kiện và công thức cho thành phần Khấu trừ này, thì điều kiện và công thức sẽ được xem xét để tính Thành phần tiền lương và các Bảng kê khai thuế được định cấu hình trong Bảng kê khai thuế thu nhập sẽ bị bỏ qua. Tuy nhiên, bạn vẫn có thể sử dụng tùy chọn Khấu trừ thuế Đối với Chứng minh Miễn thuế Chưa nộp trong Mục nhập Bảng lương / Phiếu lương để khấu trừ thuế dựa trên Bảng kê khai thuế được định cấu hình trong Bảng kê khai thuế thu nhập, miễn nộp Bằng chứng miễn thuế cho nhân viênsẽ ưu tiên khấu trừ thuế dựa trên Tax Slab. Điều này đặc biệt hữu ích nếu bạn cần khấu trừ một số tiền cố định như một khoản khấu trừ trong mỗi bảng lương thay vì ERPNext tự động tính toán các khoản khấu trừ dựa trên mức lương dự kiến hàng năm của nhân viên sau khi được miễn trừ như được tuyên bố bởi nhân viên thông qua Tờ khai Miễn thuế Nhân viên . Vào cuối năm tài chính, bạn vẫn có thể sử dụng Chứng minh Miễn trừ Thuế Chưa nộp Thuế để khấu trừ nghĩa vụ thuế còn lại của nhân viên trong cả kỳ.

Last updated